1亿元买私募,亏掉35%!上市公司紧急自救! 焦点速读

近日,一家上市公司买私募遭遇大幅亏损,紧急更换管理人的消息引发市场关注。

据悉,众兴菌业2021年5月斥资1亿元购买善缘金206号私募基金,但截至2022年底亏损幅度接近35%。对此,众兴菌业公告称,拟将基金管理人变更为仙童投资。

近年来,私募基金逐渐成为上市公司理财的重要选项。不过,由于市场调整,部分私募管理人风控意识和能力不足,多家上市公司因买私募而亏损。在业内人士看来,未来上市公司理财资金流入私募的趋势不会变,但中长期业绩稳健、能够创造绝对收益的管理人才能分得“这块蛋糕”。

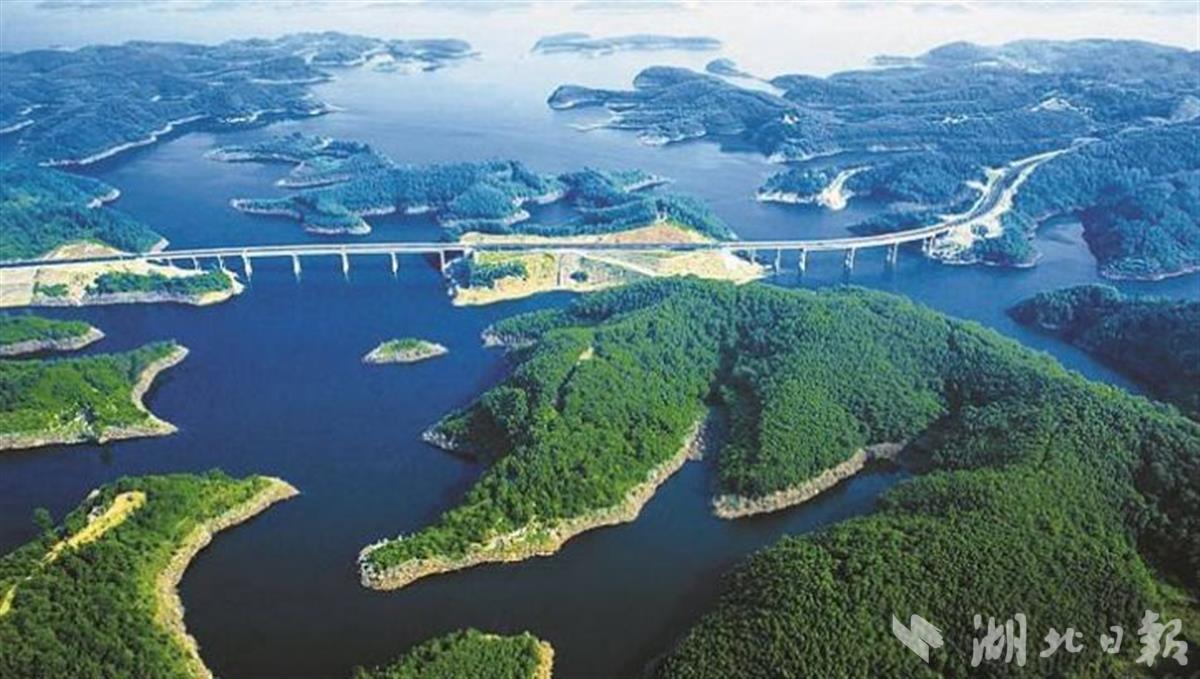

(相关资料图)

1月10日,众兴菌业发布《关于拟变更委托理财产品之私募基金产品管理人的公告》和《关于使用部分闲置自有资金进行委托理财的进展公告》,披露了其投资私募基金亏损的情况。

据公告,2021年5月6日,众兴菌业认购了1亿元的善缘金206号私募产品,该产品的管理人为善缘金基金。投资策略是基于深度价值研究,从细分行业前景、公司竞争优势、未来成长空间、现时估值水平等多个维度,精选医疗、新能源、新材料、高端制造、环保、生物医药等行业的优质成长型公司。

不过截至2022年底,众兴菌业持有的善缘金206号净资产为6556.25万元,亏损总额为3443.75万元,跌幅接近35%。其中,众兴菌业预计2022年度公司将确认善缘金206号的公允价值变动损失约2249万元。

对此,众兴菌业公告称,为优化公司认购的“善缘金206号私募证券投资基金”产品的管理,董事会同意拟将该产品的管理人由原善缘金基金变更为仙童投资。

值得一提的是,这并非首家买私募“受伤”的上市公司。

2022年11月29日,中胤时尚发布公告称,公司2021年9月1日认购了泽源优美利量化2号私募证券投资基金,认购金额为人民币3000万元,但截至最终公司亏损760.19万元,因此决定退出该私募证券投资基金。

事实上,在市场跌宕起伏的2022年,股票策略私募整体业绩承压。私募排排网统计数据显示,有业绩更新的17224只私募证券投资基金2022年平均回撤为8.03%,正收益占比为29.49%。

分策略来看,债券策略2022年平均收益率达14.96%,正收益占比为74.36%。期货及衍生品策略以6.39%的平均收益率位居第二。多资产策略、组合基金和股票策略三个策略同期收益率均为负数,其中股票策略以13.47%的回撤幅度垫底,正收益占比也仅为18.04%。

除了市场的原因,部分私募管理人回撤控制意识和能力不足亦是基金大幅亏损的原因。

比如,中国证券投资基金业协会备案信息显示,善缘金基金备案于2016年9月,目前在管基金5只,全职员工5人。从三方平台披露的产品信息来看,其旗下一只基金2020年成立以来最大回撤接近70%。

“过去几年,市场演绎结构性上涨行情,一些中小私募通过押注行业、加杠杆等激进打法博取高收益,迅速实现名利双收,私募行业掀起了一股‘造星潮’。不过,伴随市场的震荡调整,一些私募能力圈局限的问题暴露无遗,被短期超高业绩吸引来的投资人损失惨重。”

沪上一位私募研究员坦言,未来伴随着资本市场逐步成熟,资产管理行业高速发展,私募将成为上市公司愈发重要的理财方式,但其中重视风险控制,并跟随市场持续进化,加强投研能力建设,为投资人提供长期收益的私募才有望赢得这批增量资金。

近年来,越来越多上市公司选择买私募进行理财。据三方平台统计数据,2021年上市公司用于认购私募的资金超过60亿元,其中,26家上市公司认购了来自32家私募证券投资机构的总计36只私募证券产品,认购证券类私募基金资金为24亿元。

即使在市场调整的2022年,仍有12家上市公司认购了19家私募证券管理人旗下的23只私募证券产品,合计认购金额16.07亿元。

一位头部私募创始人坦言:“在资管新规打破刚兑的大背景下,上市公司配置私募产品的需求显著提升。目前上市公司在选择私募时对于规模的要求较低,主要关注私募的中长期业绩。尤其是经过去年的市场调整后,坚守绝对收益理念、表现稳健的私募愈发受到青睐。”